|

Grundläggande om Candlestick

Detta är den första av en artikelserie i fem delar om candlestick och hur de kan användas för att utläsa psykologin bakom olika formationer. Artiklarna skrivs av Tobbe Rosén som arbetar som daytrader, skriver analyser och håller kurser i day- och swingtrading åt bland annat Nordnet. Tobbe driver bland annat Vinnarbyrån och en av Sveriges mest besökta bloggar om daytrading. I de kommande fem numren lär du dig vem som dominerar en kursformation och hur du vänder detta till din fördel.

1. Allmänt om candlestick

2. Vem dominerar

3. Ta eller tappa kontrollen

4. Formationer och psykoligi

5. Nackdelar med Candlestick

Priset på ett värdepapper kan grafiskt presenteras på olika sätt, de vanligaste är linjediagram, stapeldiagram och candlestick. I denna artikelserie kommer jag uppehålla mig vid candlestick som härstammar från den japanska handeln med ris i Japan under 1700/1800-talet. Priset på ett värdepapper kan grafiskt presenteras på olika sätt, de vanligaste är linjediagram, stapeldiagram och candlestick. I denna artikelserie kommer jag uppehålla mig vid candlestick som härstammar från den japanska handeln med ris i Japan under 1700/1800-talet.

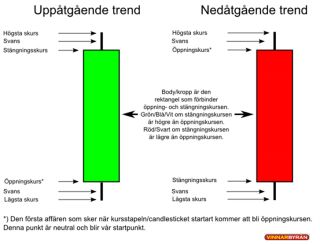

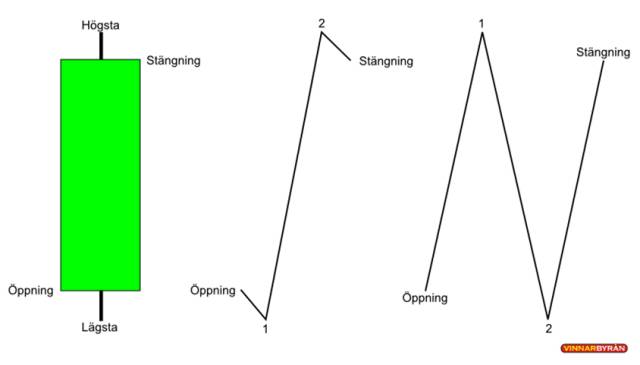

Candlestick som fått sitt namn från engelskans namn för stearinljus där den fyllda bodyn (ljuset) och svansarna (veken) vid vissa tillfällen liknar ett stearinljus. Enkelt uttryckt förbinds öppnings- och stängningspriset inom den aktuella tidsperioden med en rektangel, skillnaden mellan dessa nivåer och högsta/lägsta-noteringen åskådliggörs med en tunn svart vertikal linje.

I början av 1900-talet utvecklande Charles Dow en variant av den japanska varianten som benämndes "The Dow Theory", denna hade många likheter med det japanska ursprunget:

- Det viktigaste är "att" priset förändras inte "varför".

- All information återges i priset.

- Priset förändras enbart på grund av rädsla och girighet.

De affärer som sker på börsen sker hela tiden, utan avbrott eller tidsindelningar. Tidsinställningen i diagrammen är något vi själva bestämmer för att underlätta analyserandet. En kursstapel består av öppnings-, högsta-, lägsta- och stängningskurs. De affärer som sker på börsen sker hela tiden, utan avbrott eller tidsindelningar. Tidsinställningen i diagrammen är något vi själva bestämmer för att underlätta analyserandet. En kursstapel består av öppnings-, högsta-, lägsta- och stängningskurs.

När vi ställer in diagrammet på vecka innebär det att öppningskursen är det pris som den första affären genomförs på måndag morgon. Stängningskursen blir i detta fall det pris den sista affären genomförs på fredag kväll. Högsta ochy lägsta kurs är det högsta respektive lägsta priser affärer skett på under veckan.

Oavsett om diagrammet ställs in på 15 minuter, 60 minuter, dag eller vecka är det endast dessa fyra priser vi behöver för att kunna tolka ett candlestick eller en formation av flera candlestick. Om stängningskursen är högre än öppningskursen innebär det att trenden är uppåtriktad och vi erhåller en fylld kursstapel som normalt färgas grön (i vissa diagram färgas kursstapeln blå eller vit), marknaden är "Bullish". På motsvarande vis innebär en kursstapel där stängningskursen är lägre än öppningskursen att trenden är nedåtriktad och kursstapeln färgas röd (i vissa program svart), marknaden är "Bearish".

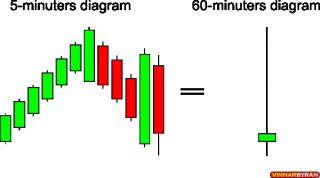

Det är viktigt att komma ihåg att marknaden inte "bryr sig om" de tidsinställningar vi använder oss av. Affärer sker precis hela tiden endast under natt och helger görs avbrott. De tidsinställningar vi gör är alltså ett sätt för oss att kunna plocka ut fyra affärer, nämligen öppning-, högsta-, lägsta- och stängningskursen inom den inställda tidsperioden. Utifrån dessa värden kan vi börja analysera. Samtidigt innebär det att man inte kan se isolerat på en kursstapel för att göra en korrekt bedömning av vad som sker, vi måste studera föregående och nästkomande kursstapel för att göra en bättre bedömning.

Tänk på att om tidsinställningen förändras för diagrammet kan vi få ett helt annat utseende och psykologi kring kursstapeln. I diagrammet ovan till höger kan vi se hur ett antal 5-minuters kursstaplar ser ut som en entimmes kursstapel.

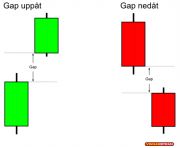

Om öppningskursen är högre eller lägre än stängningskursen föregående dag-, vecka- eller den tidsinställning som används, innebär det att inga affärer gjorts inom detta område. De som inte redan sitter med en genomförd affär i det aktuella värdepappret, kan inte handla inom detta område även om de så önskar. På samma sätt kan inte den som köpt en aktie på Stockholmsbörsen och sedan ser att börsen faller som en gråsten i USA under kvällen sälja av innehavet förrän den svenska börsen öppnar, risken är då överhängande att öppningen sker till ett betydligt lägre pris än gårdagens stänging. Det som skiljer stängningskursen och öppningskursen kallas för gap. Om öppningskursen är högre eller lägre än stängningskursen föregående dag-, vecka- eller den tidsinställning som används, innebär det att inga affärer gjorts inom detta område. De som inte redan sitter med en genomförd affär i det aktuella värdepappret, kan inte handla inom detta område även om de så önskar. På samma sätt kan inte den som köpt en aktie på Stockholmsbörsen och sedan ser att börsen faller som en gråsten i USA under kvällen sälja av innehavet förrän den svenska börsen öppnar, risken är då överhängande att öppningen sker till ett betydligt lägre pris än gårdagens stänging. Det som skiljer stängningskursen och öppningskursen kallas för gap.

Jag avvaktar med att gå in på varför det blir gap och hur vi skall använda dessa, i bilden till höger illustrerar jag hur gap kan se ut.

I en senare artikel skall jag gå igenom vilka olika metoder det finns för att tjäna pengar på gap.

Många traders (inklusive undertecknad) anser att candlestick visualiserar prisutvecklingen och psykologin i grafen bättre än ex.vis stapel- och linjediagram. Många traders (inklusive undertecknad) anser att candlestick visualiserar prisutvecklingen och psykologin i grafen bättre än ex.vis stapel- och linjediagram.

Det är enkelt att genom en snabb blick i diagrammet få en överblick i hur öppnings- och stängningskursen förhåller sig till varandra.

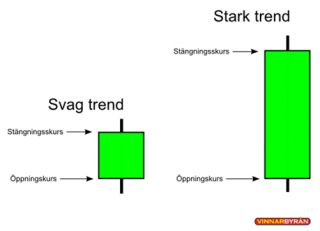

Generellt kan man säga att ju längre bodyn är i ett candlestick, desto starkare är trenden i just den kursstapeln. Ju längre kursen stiger från öppningskursen, som enligt mig är den neutrala nivån för varje candlestick, desto mer giriga och angelägna är köparna för att inte missa tåget.

En enskild lång kursstapel utan några svansar varken upp- eller nedtill kan vara tillräcklig för att ensam vända en trend och innebär att säljarna inte släpps in överhuvudtaget. Girigheten är större än rädslan.

På motsvarande sätt är en lång röd body ett tecken på att köparna stänger sina positioner och de som väljer att gå kort (blanka) är övertygade om att man inte sett botten på nedgången än. Rädslan är större än girigheten. På motsvarande sätt är en lång röd body ett tecken på att köparna stänger sina positioner och de som väljer att gå kort (blanka) är övertygade om att man inte sett botten på nedgången än. Rädslan är större än girigheten.

Det är dock viktigt att man studerar svansarna på kursstapeln, hur långa de är och vilken sida som dominerar (mer om det i nästa lektion).

Nästa vecka kommer jag att förklara hur man kan utläsa från ett enskilt candlestick eller flera om det är bland säljarna eller köparna man skall befinna sig. Är en grön kursstapel alltid grön och en röd alltid röd?

/Tobbe Rosén, Vinnarbyrån

2. Vem dominerar i ett candlestick?

Vi har kommit till andra delen i artikelserien om candlestick och hur de kan användas för att bättre förstå psykologin bakom kursrörelser. I föregående artikel beskrevs hur ett candlestick var uppbyggt och hur det är användaren som bestämmer tidsindelningen på börsen, ingen annan. I denna artikel får du lära dig hur candlestick kan användas för att se om du skall befinna dig bland säljarna eller köparna.

Som de flesta känner till flukturerar börsen och ibland känns det som om någon högre makt kan se när man genomför en order, för så fort man tryckt på köpknappen vänder kursen nedåt... I föregående artikel gick vi igen att tidsindelningen i diagrammen är något som vi gör bara för oss själva, handeln på börsen har inga tidsindelningar, förutom när börsen är stängd. Om du har dina diagram inställda på 15 minuter blir naturligtvis diagrammen "långsammare" än för någon som tradar med 5 minutersinställning, vilket kan innebära att femminutershandlarna är nöjd med sina vinster ungefär samtidigt som du lägger din order. Generellt är det svårare att lyckas ju kortare tidsinställning man använder sig av, därför avråder jag från att ställa in diagrammen på kortare tid än 5 minuter.

Studerar man ett kursdiagram där kursen trendar uppåt ser man att det efter ungefär 3 till 7 uppåtgående gröna (kan vara blå och vita) kursstaplar ofta kommer några röda staplar innan kursen på nytt vänder upp. På samma sätt är det vid nedgång, efter 3-7 nedåtgående kursstaplar kommer det några gröna på andra hållet. Dessa kursstaplar ser jag som gyttjepölar och de kan bland annat bero på vinsthemtagningar, orsaken är dock egal, det viktigaste är bara att vi vet att de kommer.

Varje affär är volymmässigt neutral eftersom någon köper lika många aktier som säljs. Om köparna av en aktie är villiga att betala ex.vis 80,00 kronor men säljarna begär 80,25 kronor blir det naturligtvis ingen affär genomförd. För att en affär skall genomföras måste antingen säljarna accepteras köparnas bud på 80,00 kronor, eller köparna vara tillräckligt angelägna att inte missa racet så att de höjer köppriset till 80,25 kronor.

Om köparna är tillräckligt angelägna/giriga accepteras priset som säljarna begär och priset stiger så länge girigheten är större än rädslan för att förlora pengar. När priset har stigit börjar som regel de som köpte tidigt att börja ta hem vinsterna och säljer, genom att gå ner till det pris som köparna är villiga att betala, priset vänder ner. Ju mer angelägna säljarna är att komma ur sina positioner, desto längre kommer priset att sjunka. Psykologiskt dominerar den som ser till att affären genomförs.

När en positiv eller negativ trend skapats upptäcker allt fler vad som är på väg att hända och ansluter sig hellre till flocken än att göra tvärtom. Precis som Sir Isaac Newton upptäckte, långt innan börsen var påtänkt, strävar ett föremål i rörelse att fortsätta i samma riktning. På börsen fungerar det precis likadant. Det krävs mindre ansträngning att förstärka en pågående trend, än att vända trendriktningen. Ju starkare en trend är, desto längre kursstapel. När en positiv eller negativ trend skapats upptäcker allt fler vad som är på väg att hända och ansluter sig hellre till flocken än att göra tvärtom. Precis som Sir Isaac Newton upptäckte, långt innan börsen var påtänkt, strävar ett föremål i rörelse att fortsätta i samma riktning. På börsen fungerar det precis likadant. Det krävs mindre ansträngning att förstärka en pågående trend, än att vända trendriktningen. Ju starkare en trend är, desto längre kursstapel.

Jag brukar likna en uppåtgående trend vid att dra en pulka uppför en backe, det går lätt i början men efterhand blir det jobbigt och den som drar måste vila. Skulle för många hoppa på pulkan kommer de som klev på sist att trilla av när det blir fullt i pulkan, tills den blir tillräckligt lätt att dra, då fortsätter färden upp mot backens topp.

I förra veckans artikeln fick vi lära oss att en kursstapel som färgades grön var en kursstapel där stängningskursen var högre än öppningskursen och en röd stapel hade lägre stängningskurs än öppningskurs. Om varje affär som sker under en kursstapels livslängd görs genom att köparna hela tiden accepterar det pris säljarna begär kommer vi förmodligen att få en lång grön kursstapel, en stark trend. På motsvarande sätt får vi en lång röd kursstapel om säljarna hela tiden vill bli av med innehaven även om de bara får så mycket betalt som köparna begär.

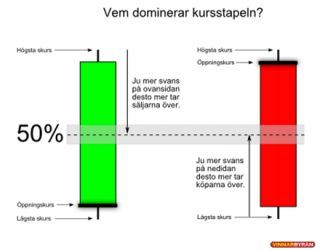

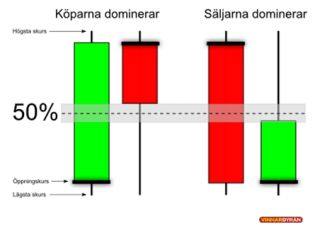

Vem dominerar då om vi ställer in diagrammet på 1 timme och kursen stiger oavbrutet i 30 minuter för att sedan falla tillbaks och skapa en svans på ovansidan med en stängning under kursstapelns mitt? Gränsen går vid 50 procent! Det innebär att om köparna till en början dominerar avsluten och skapar en lång grön kursstapel som säljarna efter hand eliminerar genom att "ta över" och pressa undan mer än hälften av kursstapeln, då är det oavgjort. Skulle säljarna pressa undan mer än hälften av den gröna färgen (köparna) är det istället säljarna som dominerar, trots att stapeln fortfarande är grön.

Man skulle kunna påstå att en kursstapel som har en svans på ovansidan som är mer än halva den totala längden av kursstapeln borde ersättas med röd färg, men vi får istället föreställa oss svansen som förlorad mark.

På motsvarande sätt blir det när varje affär som sker under kursstapelns längd sker till ett allt lägre pris. Säljarna är angelägna om att komma ur sina positioner, oavsett vilket pris köparna begär. I detta fall skulle vi få en kursstapel som var kraftullt röd, en lång röd body. Om köparna däremot börjar acceptera det pris som säljarna begär kommer köparna att ta över och skapa en svans på nedsidan som ett minne av förlorad mark för säljarna. Ju längre body en kursstapel har, desto större är köp- eller säljtrycket. På motsvarande sätt blir det när varje affär som sker under kursstapelns längd sker till ett allt lägre pris. Säljarna är angelägna om att komma ur sina positioner, oavsett vilket pris köparna begär. I detta fall skulle vi få en kursstapel som var kraftullt röd, en lång röd body. Om köparna däremot börjar acceptera det pris som säljarna begär kommer köparna att ta över och skapa en svans på nedsidan som ett minne av förlorad mark för säljarna. Ju längre body en kursstapel har, desto större är köp- eller säljtrycket.

Om svansen på ovansidan är mer än hälften av den totala kursstapeln har säljarna tagit över och dominerar. På motsvarande sätt är det om mer än halva kursstapeln består av en svans på nedsidan, då har köparna tagit över.

I föregående artikel fick vi lära oss att det inte existerar någon "tidsinställning" på börsen, det är vi som anger detta för att lättare förstå vad som händer. Det är därför viktigt att förstå att en kursstapel i en tidsinställning kan bli något helt annat om tiden förändras. En röd kursstapel i ett femminutersdiagram tolkas som att vi har en negativ trend. Om denna följs av en grön kursstapel får vi en formation som kallas Bullish Engulfing som är en vändningsformation för uppgång. Om diagrammet istället hade varit insällt hade vi fått en Hammer som har en liten body upptill och en lång svans på nedsidan. Man bör därför studera de senaste kursstaplarna och "lägga ihop dessa" för att få en bättre bild av vart det blåser.

I kapitel fyra som kommer att handla om formationer och psykologin bakom formationer kommer jag att gå in mer på hur flera kursstaplar förändrar psykoligin.

Som jag nämnde ovan skall det till mer kraft för att vända en trend än att förstärka en redan stark trend. När en trend är stark och vi får en kursstapel med en kraftfull body är sannolikheten kring 70 procent att nästa kursstapel skall få samma färg. Med denna kunskap och att varje rörelse i genomsnitt varar mellan 3 och 7 kursstaplar har vi en ganska bra edge för att inte råka komma in precis när kursen är på väg att vända.

I nästa artikel kommer jag att förklara mer om hur man kan se vem som är på väg att tappa eller ta över kontrollen.

3. Ta eller tappa kontrollen

I föregående artikel gick vi igenom vem som egentligen dominerar i ett candlestick och fick lära oss att det inte behöver vara köparna bara för att kursstapeln är grön.

Detta är tredje delen i artikelserien och nu skall vi lära oss hur vi kan se vem som tar, eller tappar kontrollen i kursstapeln. Är vi på väg in i en rekyl, eller gyttjepöl som jag föredrar att kalla det.

Du köper – Din ”fiende” säljer

Ingen tid är så farlig på börsen som när man tycker att allt är lugnt, ingen fara tänker du – ”jag har koll på läget”. Det är bra att lite då och då tänka på vilka dina ”fiender” är på börsen, vem slåss du mot? Det kan vara bra att veta att den absolut största delen av handeln på börsen görs av proffs. Proffsen sitter ofta med facit, vilket kan vara en order på flera miljoner aktier och vet vad som kommer att hända med kursen de närmaste dagarna. Varje gång du köper en aktie är det någon som säljer den till dig för att bli av med innehavet och tycker följaktligen att potentialen i aktien inte längre är intressant. Vem är då säljaren? Jo, det är din ”fiende”, inte som många tror ”marknaden”. Säljaren/"din fiende” är förmodligen ett proffs, som har mångårig erfarenhet av det du håller på att lära dig. Samma sak gäller sedan när du skall sälja dina aktier, då är det någon som köper dem av dig. Hur kan du vara så säker på att du har rätt och gör den bästa affären av er?

I kapitel ett fick vi lära oss att när kursstapeln fylls med grön färg är det köparna som dominerar, vilket innebär att de till varje pris vill köpa aktien och därför accepterar detpris som säljarna erbjuder. Om stapeln istället färgas röd är det säljarna som vill bli av med aktien och accepterar det lägre pris som köparna erbjuder. Ju mer färg köparna har producerat i den aktuella stapeln, ju högre upp från öppningskursen avsluten sker desto kraftfullare trend. I de fall köparna har kontrollen, skall du vara med bland dem och om säljarna dominerar, skall du vara en säljare. Detta gör det hela mycket enkelt.

Börsen handlar precis som de flesta andra företeelser om psykologi och logik. De finns mängder av exempel på naturliga fenomen som vi inte tänker på, men som fungerar precis som börsen. Vädret är ett exempel, genom att förutspå att vädret imorgon kommer att bli som idag, kommer vi få rätt i mer än hälften av fallen. Redan Isaac Newton visste att det som sätts i rörelse eftersträvar att förbli i rörelse. Samma sak är det på börsen. Efter en uppåtgående stapel i en positiv trend är sannolikheten mer än 50 procent att nästa stapel skall få samma färg. När trenden är positiv innebär en stor body att det är betydligt mer än 50 procent chans att nästa stapel får samma färg.

Det finns i princip bara 13 olika utseende på candlestick. 5 gröna, 5 röda och 3 ofärgade. Om vi börjar med de 5 gröna (se bilden med de fem gröna candlesticken).

1. Green Marubozu no 1 är den stapel som visar den starkaste uppåtgående trenden. Efter öppningskursen har köparna dominerat varje affär till stängningen. När denna kursstapel uppträder i en uppåtgående trend är sannolikheten uppemot 70 procent att nästa kursstapel skall få samma färg! Vilken suverän tradingmetod, eller 1. Green Marubozu no 1 är den stapel som visar den starkaste uppåtgående trenden. Efter öppningskursen har köparna dominerat varje affär till stängningen. När denna kursstapel uppträder i en uppåtgående trend är sannolikheten uppemot 70 procent att nästa kursstapel skall få samma färg! Vilken suverän tradingmetod, eller

hur! Mer om psykologin kan du läsa här: http://vinnarbyran.se/Candlestick_BullishGreenMarubozuno1.html

2. Efter öppningskursen tog säljarna över och producerade en lång röd kursstapel där köparna till en början inte släpptes in. Innan kursstapeln stängde kom dock köparna tillbaks och pressade undan all röd färg som säljarna producerat. Inte nog med det, de vände stapeln till grön och stängningen skedde på högstanivån. En styrkedemonstration av köparna och sannolikheten när denna vändning sker vid ett stöd i en uppåtgående trend är mycket stor för att nästa kursstapel skall bli grön. Du kan läsa mer om psykologin här: http://vinnarbyran.se/Candlestick_BullishHammer.html

3. Efter öppningen var denna kursstapel till en början röd, men med väldigt liten body. Därefter kom köparna tillbaks och skapade en lång grön kursstapel med total dominans. Säljarna försökte sig på några halvhjärtade försök att ta över, men dessa resulterade bara i en liten svans på ovansidan. När ingen av svansarna, varken på ovan- eller undersidan är mer än 10 procent av en lång grön kursstapels totala längd är det bra förutsättningar vid en positiv trend för att nästa kursstapel skall bli grön.

4. Det spelar ingen roll om denna kursstapel är röd eller grön. Inledningsvis har säljarna eller köparna dominerat och tappat kontrollen. När öppnings- och stängningskursen är nära varandra med en liten body och ungefär lika stora svansar både upp- och nedtill kan vi inte säga vem som har kontrollen. Att kursstapeln kom att se ut som den gör beror enbart på att kursstapeln upphörde precis i nivå med öppningskursen. Hade kursstapeln varat längre, kanske den hade blivit röd. Efter en Spinning Top måste vi vänta på mer information i form av en ny grön kursstapel som stänger ovanför högstanivån på denna kursstapel.

5. Efter öppningen var det ett rally som köparna dominerade helt och till en början såg denna kursstapel ut precis som nummer 1. Därefter tog säljarna tag i situationen mer och mer och pressade undan mer är 50 procent av den gröna färgen, vilket innebär att de tog över kontrollen, men de nöjde sig inte med det utan fortsatte och lyckades så när pressa undan all köparnas gröna färg. Hade inte "klockan ringt" och kursstapeln upphört hade förmodligen säljarna eliminerat även den sista delen grön färg och vänt kursstapeln till röd. Chansen är störst att nästa stapel blir röd.

6. Red Marubozu no 6 är den stapel som visar den starkaste nedåtgående trenden. Efter öppningskursen har säljarna dominerat varje affär till stängningen. När denna kursstapel uppträder i en nedåtgående trend är sannolikheten uppemot 70 procent att nästa kursstapel skall få samma färg! Vilken suverän tradingmetod, eller hur! Mer om psykologin kan du läsa här: http://vinnarbyran.se/Candlestick_BullishGreenMarubozuno1.html 6. Red Marubozu no 6 är den stapel som visar den starkaste nedåtgående trenden. Efter öppningskursen har säljarna dominerat varje affär till stängningen. När denna kursstapel uppträder i en nedåtgående trend är sannolikheten uppemot 70 procent att nästa kursstapel skall få samma färg! Vilken suverän tradingmetod, eller hur! Mer om psykologin kan du läsa här: http://vinnarbyran.se/Candlestick_BullishGreenMarubozuno1.html

7. Efter öppningskursen tog köparna över och producerade en lång grön kursstapel där säljarna till en början inte släpptes in. Kurstapeln var till en början som stapel nummer 1. Innan kursstapeln stängde kom dock säljarna tillbaks och pressade undan all grön färg som köparna producerat. Inte nog med det, de vände stapeln till röd och stängningen skedde på lägstanivån. En styrkedemonstration av säljarna och sannolikheten när denna vändning sker vid ett motstånd i en uppåtgående trend är mycket stor för att nästa kursstapel skall bli röd.

8. Efter öppningen var denna kursstapel till en början grön, men med väldigt liten body. Därefter kom säljarna tillbaks och skapade en lång röd kursstapel med total dominans. Köparna försökte sig på några halvhjärtade försök att ta över, men dessa resulterade bara i en liten svans på nedsidan. När ingen av svansarna, varken på ovan- eller undersidan är mer än 10 procent av en lång röd kursstapels totala längd är förutsättningarna vid en negatv trend stora för att nästa kursstapel skall bli röd.

9. Det spelar ingen roll om denna kursstapel är röd eller grön. Inledningsvis har säljarna eller köparna dominerat och tappat kontrollen. När öppnings- och stängningskursen är nära varandra med en liten body och ungefär lika stora svansar både upp- och nedtill kan vi inte säga vem som har kontrollen. Att kursstapeln kom att se ut som den gör beror enbart på att kursstapeln upphörde precis i nivå med öppningskursen. Hade kursstapeln varat längre, kanske den hade blivit grön. Efter en Spinning Top måste vi vänta på mer information i form av en ny röd kursstapel som stänger stänger under lägstanivån på denna kursstapel för att den negativa trenden skall bekräftas.

10. Efter öppningen var det ett kraftfullt nedställ som säljarna dominerade helt och till en början såg denna kursstapel ut precis som nummer 6. Därefter tog köparna tag i situationen mer och mer och pressade undan mer är 50 procent av den röda färgen, vilket innebär att de tog över kontrollen, men nöjde sig inte med det utan fortsatte och lyckades så när pressa undan all säljarnas röda färg. Hade inte "klockan ringt" och kursstapeln upphört hade förmodligen köparna eliminerat även den sista delen röd färg och vänt kursstapeln till grön. Chansen är störst att nästa stapel blir grön.

11. Efter öppningskursen tog köparna över och producerade en lång grön kursstapel där säljarna till en början inte släpptes in. Kursstapeln var identisk med kursstapel nummer 1. Innan kursstapeln stängde kom dock säljarna tillbaks och pressade undan all grön färg som köparna producerat. Hade inte kursstapeln upphört precis när den gjorde hade den vänt till röd. En riktig styrkedemonstration av säljarna och sannolikheten är stor att nästa kursstapel kommer att bli röd. 11. Efter öppningskursen tog köparna över och producerade en lång grön kursstapel där säljarna till en början inte släpptes in. Kursstapeln var identisk med kursstapel nummer 1. Innan kursstapeln stängde kom dock säljarna tillbaks och pressade undan all grön färg som köparna producerat. Hade inte kursstapeln upphört precis när den gjorde hade den vänt till röd. En riktig styrkedemonstration av säljarna och sannolikheten är stor att nästa kursstapel kommer att bli röd.

12. Efter öppningskursen tog säljarna över och producerade en lång röd kursstapel där köparna till en början inte släpptes in. Kursstapeln var identisk med kursstapel nummer 6. Innan kursstapeln stängde kom dock köparna tillbaks och pressade undan all röd färg som säljarna producerat. Hade inte kursstapeln upphört precis när den gjorde hade den vänt till grön. En riktig styrkedemonstration av köparna och sannolikheten är stor att nästa kursstapel kommer att bli grön.

13. Inledningsvis har säljarna eller köparna dominerat och tappat kontrollen. När öppnings- och stängningskursen ligger på samma nivå med lika stora svansar både upp- och nedtill kan vi inte säga vem som har kontrollen, kursstapeln är neutral. Att kursstapeln inte fick någon body/färg beror enbart på att kursstapeln upphörde precis när det gjorde. Hade inte "klockan ringt"/kursstapeln varat längre, kanske den hade fått en body. Efter en Doji eller en Long Legged Doji måste vi vänta på mer information i form av en ny röd eller grön kursstapel som stänger stänger under lägstanivån eller över högstanivån på denna kursstapel för att ge information om fortsättningen.

Tappa eller ta kontroll över kursstapeln

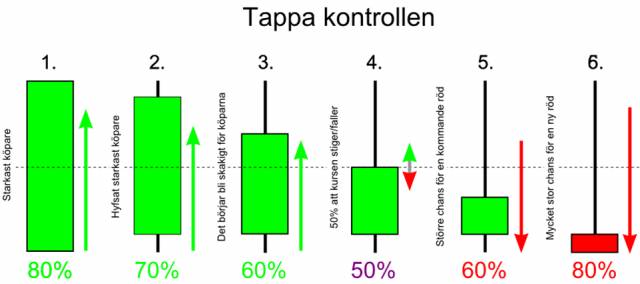

De procentsatser som anges i diagrammet är inte statistiskt säkerställda utan bygger på mina högst personliga erfarenheter. När jag anger en procentsats för uppgång förutsätter det att den något längre trenden är positiv och för nedgång att trenden är negativ. Endast i undantagsfall bör man trada emot trenden. Den streckade svarta linjen i diagrammet är en 50%-linje och markerar halva kursstapeln höjd, inklusive svansar.

1. Den första stapeln som är en Green Marubozu No 1 är den starkaste trenden och när denna uppträder i en upptrend är det uppemot 80 procent chans att nästa kursstapel kommer vara grön. 1. Den första stapeln som är en Green Marubozu No 1 är den starkaste trenden och när denna uppträder i en upptrend är det uppemot 80 procent chans att nästa kursstapel kommer vara grön.

2. I denna kursstapel har inte köparna haft full kontroll in i mål, istället har säljarna tillåtits att ta över en del. Om svansen är mindre än 10 procent av kursstapeln totala längd är det fortfarande uppemot 70 procent chans att nästa kursstapel blir grön.

3. När svansen på ovansidan har blivit 25 procent eller mer börjar det bli skakigt och det stärker säljarnas självförtroende att se en allt längre svans på ovansidan, som ett bevis på att köparna vacklar. Så länge den gröna färgen inte faller under 50%-linjen är det trots allt fortfarande större chans för att nästa stapel blir grön.

4. Om säljarna pressar undan ungefär hälften eller upp till 55% av den gröna färgen är det 50/50 att nästa stapel skall bli grön eller röd. När mer än 55% av den övre delen blir svans är chansen större att nästa kursstapel blir röd.

5. Denna kursstapel börjar likna en Inverted Hammer eller Shooting Star. Skillnaden är att en Shooting Star efter en längre tids upptrend innebär som vi ser att kursen öppnar långt ner på kursstapeln och till en början dominerar köparna, men efterhand kommer säljarna tillbaks och eliminerar betydligt mer än hälften av den gröna färgen. Självförtroendet är nu lågt hos köparna och sannolikheten betydligt större för att nästa stapel skall bli röd. När denna kursstapel uppträder efter en längre tids nedtrend kallas den för Inverted Hammer. Den långa svansen visar att köparna försökt vända kursen uppåt, men säljarn upptäckte vad köparna höll på med och bestämde sig för att visa vem som fortfarande bestämmer. I och med att säljarna inte lyckas få bort alla köparna finns en god chans att säljarna tagit musten ur sig efter den längre tid av

nedgång och denna kraftansträngning, köparna får då lätt att åter ta kommandot. Det finns helt enkelt bara köpare kvar.

6. I denna kursstapel, som till en början var en Green Marubozu No 1, har säljarna inte bara eliminerat all grön färg som köparna producerat, de har dessutom lyckats vända kursstapeln till röd - en styrkedemonstration som heter duga! Sannolikheten för att nästa kursstapel skall bli röd är mycket stor! Ovanstående resonemang blir precis omvänt om bilden vänds och de gröna staplarna är röda och vice versa. Psykologin blir densamma fast det är säljarna som tappar kontrollen. En titt i ett kursdiagram för att åskådliggöra ovanstånde resonemang. I den första artikeln nämnde jag att det är vi själva som anger tidsinställningen i diagrammet, vilket

innebär att vi måste titta även på föregående kursstaplar för att bilda oss en korrekt uppfattning om vem som dominerar. I samband med en trend erhåller i regel mellan

3 och 7 kursstaplar med samma färg som trenden, därefter kommer det en gyttjepöl med vinsthemtagningar och ett antal lycksökare som chansar på en trendvändning. När

kursen därefter fortsätter i trendens riktning blir det ofta bra möjlighet att ta position till ett bättre pris, som en andra chans.

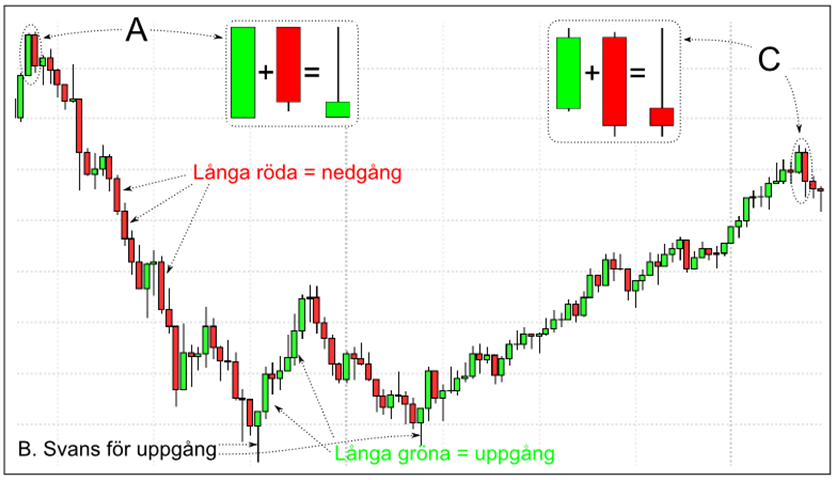

A. En titt i början av diagrammet visar först en Green Marubozu No 1 som tyder på uppgång, men nästa stapel är en Red Opening Marubozu. Hade vi haft en någon längre tidsinställning i diagrammet hade vi erhållit en Shooting Star för nedgång.

B. Efter en tids nedgång börjar vi se allt fler svansar på nedsidan tills vi får en Bullish Hammer (se förklaring här: http://vinnarbyran.se/Candlestick_BullishHammer.html) som är en vändningsformation och sägs "hamra bort nedgången".

C. Precis som i början av diagrammet avslutas uppgången med en Shooting Star för nedgång (om vi slår ihop de två kursstaparna enligt bilden nedan).

En utmärkt tradingmetod är att följa en trendlinje, i exemplet visar jag med ett 20-dagars glidande medelvärde (som passar just på denna aktien) hur väl trendlinjen fungerar som motstånd i nedgången och stöd i vid upptrender. En utmärkt tradingmetod är att köpa när kursen vänder vid vid trendlinjen och börjar producera påtagligt med grön färg. Placera den initiala stoppen precis under lägstanivån på den kursstapel som du köper i. När kursstapeln blir kraftfull flyttar du upp stoppen så att den ligger strax under hälften från toppen. Flytta sedan stoppen till strax under lägsta nivån på nästa kursstapel, så fort den "växt till sig en del". Utvecklas även denna kursstapel till att bli ett kraftfullt candlestick med stor body flyttar du åter upp stoppen så att den ligger strax under hälften av den innevarande kursstapeln. Sedan fortsätter du på detta sätt tills du blir utstoppad. På detta sätt kan man vara aggresiv och gå in tidigt, eftersom man redan efter första kursstapeln kommer att gå ut med vinst.

I nästa artikel kommer jag att gå igenom några vanliga candlestickformationer och psykolig bakom dem.

4. Några vanliga formationer och psykologin bakom

I föregående artikel gick vi igenom hur vi kan utläsa när vi är på väg in i en gyttjepöl och hur vi ser vem som är på väg att ta, eller tappa kontrollen. I denna artikel kommer jag att beskriva psykologin bakom ett antal välkända formationer.

Långa svansar - minnen av förlorad dominans Långa svansar - minnen av förlorad dominans

I föregående artiklar har vi lärt oss att se långa kursstaplar med kraftfulla bodies som starka trender där antingen köparna eller säljarna dominerar. När det bildas svansar är det ett tecken på att motståndarna är på väg in i matchen. När mer än hälften av en kursstapel består av en svans innebär det att motståndarna är på väg att ta över dominansen. Detta är en av de viktigare insikterna när man studerar kursformationer, att just kunna se vem som dominerar, hur man identifierar att motståndarna är på väg tillbaks i matchen och framförallt när sentimentet är på väg att skifta.

Bäst illustreras detta med en bild från verkligheten. I bilden till höger, som är ett utdrag av S&P 500 från januari 2008 till augusti 2010 kan vi notera hur tydligt vi kan se hur dominansen svänger över till motståndarna innan sentimentet vänder.

I maj 2008 öppnade månaden starkt uppåt, men efterhand pressade säljarna undan köparna och tog över mer än 2/3 av kursstapeln och dominerade därmed matchen. För att de skall fortsätta dominera krävs dock att nästa kursstapel bekräftar detta genom att i detta fall stänga lägre än maj månads stängning och det bekräftades med besked. "Superkonjunkturen" var nu slut och världens börser vände ner.

I november 2008 hade börsen genomgått ett ordentligt stålbad och många som gått kort (blankat) började stänga sina blankningar (köpa tillbaks) och många fyndköpare lockades att "köpa billigt". Bekräftelsen månaden uteblev genom att nästa månads stängning inte nådde upp över november månads stängning.

I mars 2009 fick vi nästa kursstapel med en lång svans på nedsidan och denna vändning bekräftades i april 2009 med en stängning klart högre än mars månads stängning och vi hade inlett nästa uppgångsfas.

I april 2010 är nästa tillfälle där mer än halva kursstapeln blir en svans och trendskiftet bekräftas med maj månads stängning klart lägre än aprilstängningen.

En framgångsrik tradingstrategi, som ni kan gå tillbaks och läsa om i föregående artikel är att ta position så fort kursen studsar upp och producerar "den egna färgen" från ett glidande medelvärde. Stoppen placeras då precis under kursstapeln och när det producerats en hyfsad längd på kursstapeln placeras stoppen strax under mitten i den pågående kursstapeln. När nästa kursstapel börjat producera hyfsat "med egen färg" flyttar man upp stoppen till strax under pågående kursstapel. Det innebär att man i de flesta trades eliminerar risken redan i den första kursstapeln.

Exempel på omslagsformationer med långa svansar

Det finns några kända omslagsformationer där en kursstapel med lång svans ändrar sentimentet, här nedan skall jag beskriva de i detalj och psykoligin bakom.

Bullish Hammer Bullish Hammer

Så här identifierar du signalen:

1. Föregående trend skall vara nedåtgående (bearish).

2. En liten body överst på kursstapeln utan någon svans upptill (eller en mycket liten), där färgen på bodyn inte spelar någon roll.

3. På nedsidan av kursstapeln skall det vara en lång svans som är minst dubbelt så lång som bodyn.

Psykologi bakom Bullish Hammer:

En Bullish Hammer uppträder endast i en befintlig nedtrend när kursrörelsen närmar sig botten. Kursen öppnar enligt trenden, gärna med ett gap nedåt, vilket stärker säljarna som fortsätter att driva kursen nedåt, helt plötsligt vänder priset uppåt, fyndköparna kommer in och det blir allt tydligare att detta håller på att bli en bottenformation. Vändningen uppåt kommer plötsligt och får blankarna att börjar tvivla på en fortsatt nedgång vilket innebär att en del korta positioner stängs. Tillsammans får det kursen att stiga under resten av dagen. Kursen stänger i närheten av öppningskursen och precis som vid alla formationer med enskilda kursstaplar behvös mer information.

Den vändningsformation som en Bullish Hammer innebär måste efterföljas av en grön kursstapel som helst inleder med ett gap upp och sedan stänger högre än högsta noteringen för "hammaren".

Bullish Dragonfly Doji

Så här identifierar du signalen:

1. Föregående trend skall vara nedåtgående (bearish).

2. Ett gap nedåt innan en doji med en lång svans på nedsidan och samma öppnings- och stängningskurs skapas.

3. Kursstapeln får inte ha någon svans alls på ovansidan.

Psykologi bakom en Bullish Dragonfly Doji:

Denna formation inträffar efter en nedåtgående trend och är en botten- och vändningsformation. Den enda skillnaden på denna formation och en Bullish Hammer är att det saknas en body hos en Dragonfly Doji. Kursstapeln skapas oftast med att öppna med ett gap nedåt, följt av självsäkra säljare som fortsätter att pressa ner kursen. Inledningsvis består kursstapeln av lång röd Marubozu no 6, helt utan svansar. Plötsligt avtar säljtrycket och köparna strömmar till och vänder på sentimentet och kursen fortsätter uppåt under hela kursstapeln, så pass mycket att all röd färg elimineras och kvar finns endast en lång svans på nedsidan, som ett minne av säljarnas dominans. Från att ha varit segervissa intar blankarna en alltmer osäker attityd. Om nästa dag öppnar uppåt nästa dag kommer många blankare att känna sig okomfortabla och börjar täcka upp sina korta positioner.

Tillförlitligheten hos denna formation är hyfsad, men det är önskvärt att nästföljande dag är en grön kursstapel som gärna får inledas med ett gap upp för att köparna skall känna sig på den säkrare sidan.

Bearish Shooting Star

Så här identifierar du signalen:

1. Föregående trend skall vara uppåtgående (bullish).

2. En liten body överst på kursstapeln utan någon svans nedtill (eller en mycket liten), där färgen på bodyn inte spelar någon roll.

3. På ovansidan av kursstapeln skall det vara en lång svans som är minst dubbelt så lång som bodyn.

Psykologi bakom Bearish Shooting Star:

En Bearish Shooting Star uppträder endast i en befintlig upptrend när kursrörelsen närmar sig toppen. Kursen öppnar uppåt enligt trenden, gärna med ett gap uppåt, vilket stärker köparna som fortsätter att driva kursen uppåt, helt plötsligt vänder priset nedåt, fyndsäljarna kommer in och det blir allt tydligare att detta håller på att bli en toppformation. Vändningen nedåt kommer plötsligt och får köparna att börjar tvivla på en fortsatt uppgång vilket innebär att en del långa (köpta) positioner stängs. Tillsammans får det kursen att backa under resten av dagen. Kursen stänger i närheten av öppningskursen och precis som vid alla formationer med enskilda kursstaplar behvös mer information.

Den vändningsformation som en Bearish Shooting Star innebär måste efterföljas av en röd kursstapel som helst inleder med ett gap nedåt och sedan stänger lägre än lägsta noteringen för "den hängde mannen".

Bearish Gravestone Doji

Så här identifierar du signalen:

1. Den föregående trenden skall vara uppåtriktad.

2. En Doji uppträder (samma öppning- som stängningskurs) med en extremt lång svans och ingen svans upptill.

Psykologi bakom Bearish Gravestone Doji:

En Bearish Gravestone Doji består enbart av en kursstapel som uppträder i slutet av en upptrend. Köparna stärks till en början av att kursstapeln öppnar med ett gap uppåt, men oron tilltar efter som utförsäljningen tar vid redan efter öppningen. I slutet av dagen kommer köparna tillbaks och får till en stängning på samma nivå som öppningen, men i och med att kursen inte orkar över öppningen inser köparna att risken för att säljarna åter kommer tillbaks och säljer ut är överhängande. Skulle kursen nästkommande dag öppna lägre än stängningen kommer köparna vara angelägna att stänga sina positioner och säkra av vinster.

En Bearish Gravestone Doji är en kraftigare vändningssignal än den närbesläktade Bearish Shooting Star och därmed oxå tillförlitligare.

Trots att signalen har hyfsad träffsäkerhet rekommenderar jag en bekräftelse dagen efter där kursen skapar en röd kursstapel som gärna öppnar med ett gap nedåt.

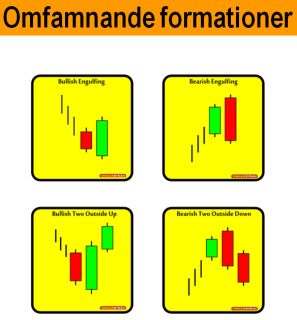

Exempel på omfamnande formationer

Omfamnande formationer heter oftast något med "Engulfing" som betyder omfamnande på engelska eller "Harami" som kommer från japanska och betyder "havande". De formationer jag kommer att beskriva nedan har bra tillförlitlighet och föregår oftast trendvändningar.

Bullish engulfing Bullish engulfing

Så här identifierar du signalen:

1. Föregående trend skall vara nedåtgående (bearish).

2. Den första kursstapeln i formationen är en röd kursstapel med liten body, alternativt en Doji.

3. Stapel nummer två är en rejäl grön Engulfing kursstapel där öppningen är lägre än gårdagens lägsta och stängningen är klart ovanför högstanoteringen.

Psykologi bakom Bullish engulfing:

Om volymen under dag ett är betydligt lägre än de omgivande staplarna ökar det styrkan i formationen. Dag två öppnar klart lägre än första dagens stängningskurs, men kort efter öppningen tar köparna över och skapar en rallyliknande uppgång som inte bara eliminerar första dagens stängning och därefter stänger nära dagshögsta, klart över högsta noteringen hos dag ett. När säljarna till en början trycker ner kursen dag ett ser det ut som den nedåtgående trenden skall fortsätta, men efterhand avtar volymen och säljarna börjar oroa sig för att kursen närmar sig en botten. När köparna dag två strömmar till och visar att de på intet sätt är uträknade är det många blankare som blir tvungna att stänga sina positioner vilket ytterligare driver på uppgångsrallyt.

Denna formation består endast av en kursstapel som bildas efter en karaktäristisk nedåttrend och styrkan i formationen blir klart bättre om volymen tilltar markant dag 2 och om den gröna kursstapeln dag två omfamnar (engulf) mer än en tidigare kursstapel.

Bullish Engulfing är en ganska tillförlitlig formation. Det är dock önskvärt med en bekräftelse av formationen genom att nästföljande dag är en grön kursstapel som gärna får inledas med ett gap upp för att köparna skall känna sig på den säkrare sidan.

Bullish Two Outside Up

Så här identifierar du signalen:

1. Föregående trend skall vara nedåtgående (bearish).

2. De första två dagarna i formationen består av en Bullish Engulfing.

3. Den tredje dagen består av en grön kursstapel som stänger högre än dag två.

Psykologi bakom Bullish Two Outside Up:

Dag ett i formationen stängde med ett tydligt minus. Öppningen dag bestod av ett gap nedåt men säljarnas självförtroende avtog och när köparna lyckades vända kursstapeln till en grön stapel steg självförtroendet hos köparna i takt med att stängningarna skedde allt högre upp på den första dagens kursstapel. I och med att stängningen dag två skedde över första dagens högstanotering erhöll vi en Bullish Engulfing (omfamnar) som täckte hela dag ett. Dag tre är egentligen inget annat än en fortsättning och bekräftelse av den Bullish Engulfing som de första två dagarna innebar.

Den tredje kursstapeln i en Bullish Two Outside Up är egentligen den bekräftelse som krävs för en Bullish Engulfing, i det fall stängningen av dag tre är högre än dag två.

Tillförlitligheten hos denna formation är hög, men trots det är det bra att nästföljande dag är en grön kursstapel som gärna får inledas med ett gap upp.

Bearish Engulfing

Så här identifierar du signalen:

1. Den föregående trenden skall vara uppåtriktad.

2. Den första dagen består av en grön kursstapel i riktning med trenden.

3. Den andra dagen öppnar uppåt med ett gap men stänger lägre än första dagens lägstakurs och omsluter hela första dagens kursstapel.

Psykologi bakom Bearish Engulfing:

En Bearish Engulfing (omsluter) består av en lång röd kursstapel som omsluter den första dagens kursstapel helt (även svansarna dag ett). Det är viktigt att bodyn den första dagen är liten, den kan till och med vara en Doji. En Bearisch Engulfing är en viktig omslags/vändningsformation som fungerar bäst i slutet av en uppåtgående trend.

Marknaden är positiv och trenden uppåt med tydlig avsaknad av säljare. Eftersom formationen kommer efter en tids uppgång sitter många av de som planerat att gå in i köppositoner redan positionerade och det tillkommer inte några nya köpare som kan förstärka upptrenden längre. När andra dagen öppnar med ett gap blir marknaden snabbt överköpt. När en kraftfull röd stapel dyker upp som började uppåt, men sedan togs över helt av säljarna innebär det att uppgången helt tappat momentum och det stärker de tidigare trötta säljarna.

En Bearish Engulfing fungerar bäst som vändningsformation om volymen tilltar den andra dagen och ännu bättre kraft blir det om mer än den första dagen omfamnas av den röda stapeln.

Trots att signalen har hyfsad träffsäkerhet rekommenderar jag en bekräftelse den tredje där kursen skapar en röd kursstapel som gärna öppnar med ett gap nedåt.

Bearish Two Outside Down

Så här identifierar du signalen:

1. Den föregående trenden skall vara uppåtriktad.

2. De två första dagarna är en Bearish Engulfing-formation. Dag ett är en måttlig grön kursstapel följt av en röd kursstapel som öppnar över första dagens högsta nivå och stänger lägre än första dagens lägsta nivå (engulfing).

3. Den tredje dagens röda kursstapel som stänger under andra dagens lägsta nivå bekräftar vändningsformationen.

Psykologi bakom Bearish Two Outside Down:

Denna formation är en bekräftelse på Bearish Engulfing-formationen. Den tredje dagens stängning klart under andra dagens lägsta nivå bekräftar att sentimentet vänt och att det nu är säljarna som dominerar.

Trots att signalen har hög träffsäkerhet rekommenderar jag en fjärde dag som bekräftar vändningsformationen. Önskvärt är alltså att den fjärde dagen blir en röd kursstapel som gärna öppnar med ett gap nedåt.

Fortsättningsformationer

När vi har en etablerad trend känns det ofta som om man missat tåget. Det känns som priset har stigit (eller fallit om man tänkt gå kort/blanka) så fort att man kan förvänta sig en gyttjepöl. För att inte ta position precis innan gyttjepölen kommer kan det vara bra att känna till några fortsättningsformationer, som ger dig möjlighet att ta position - i en pågående trend. Jag beskriver nedan två vanligt förekommande formationer som fungerar precis på samma (motsvarande) sätt i en nedåtgående trend.

Bullish Reverse and Go Bullish Reverse and Go

Så här identifierar du signalen:

1. Föregående trend skall vara uppåtgående (bullish).

2. Dag 1 är en grön kursstapel.

3. Dag 2 är en röd kursstapel som öppnar med ett gap uppåt.

4. Dag 3 och 4 består av små kursstaplar där färgen på dag 3 saknar betydelse, det viktigaste är att ingen av staplarnas lägsta understiger lägstanoteringen dag 1.

5. Dag 5 är en grön kursstapel som stänger ovanför dag 2:s kursstapel (den första röda kursstapeln).

Psykologi bakom Bullish Reverse and Go:

När jag liknar den uppåtgående kursrörelsen (bullish) på mina kurser är detta en tydlig gyttjepöl eller andhämtningspaus för köparna. Formationen uppstår i en upptrend, som bekräftas av den första gröna kursstapeln i formationen. Det faktum att dag två öppnar med ett gap uppåt är ytterligare ett tecken på att upptrenden är obruten. Trots att kursen stänger något lägre (men med en liten body), men uppåt trenden är fortfarande obruten. Säljarna stärks något när de efter en tid av uppgång ser att kursen inte längre stiger, detta gör att en del "fyndblankare" försöker sig på korta positioner. Så länge inte kursen bryter ner under den första dagens öppningskurs anser jag att trenden fortfarande är uppåtriktad, ett misslyckat vändningsförsök.

Dag 5 har köparna vilat upp sig och när kursen stiger över den fjärde dagens högstanotering får de som blankat sent dag 4 brått att täcka och hålla nere förlusterna, detta hjälper till att skapa ett rally dag 5 som stärks ytterligare när toppnoteringen för dag 2 passeras.

När denna formation kombineras med och formationen korrelerar med riktiningen för MACD är tillförlitligheten en av de högsta och det räcker med att dag fem passerar toppen för dag två för att ta position.

Bullish Separating Lines

Så här identifierar du signalen:

1. Föregående trend skall vara uppåtgående (bullish).

2. Den första dagen skapas en lång röd kursstapel.

3. Andra dagens kursstapel öppnar på samma kurs eller väldigt nära första dagens öppning, men en kraftfull grön Openening Marubozu skapas.

Psykologi bakom Bullish Separating Lines:

Den långa röda kursstapeln skapar tveksamhet bland köparna, ju längre stapeln är desto större osäkerhet, det kan tolkas som att säljarna är på väg att ta över. Den kraftfulla Marubozu som bildas dag två tvingar de som spekulerade i nedgång sent dag ett att stänga korta positioner som ytterligare förstärker uppgången dag två. Köparnas självförtroende stärks ytterligare.

Det är viktigt att andra dagens kursstapel är en grön Opening Marubozu, utan någon svans på nedsidan.

Denna formation kräver en bekräftelse dag tre genom en grön kursstapel som gärna får öppna med ett gap.

För att lyckas med trading är det en förutsättning att man förstår hur psykoligin fungerar bakom olika candlestick-formationer. Det är dock viktigt att inte enbart förlita sig på candlestick, det har trots allt en den svagheter och begränsningar som jag kommer att gå igenom nästa vecka.

5. Nackdelar med Candlestick

I föregående artikel gick vi igenom ett antal välkända candlestickformationer och hur vi kan utläsa psykolgin i formationen. I denna avslutande artikel kommer jag att gå igenom de nackdelar det kan vara att enbart studera candlestick.

Detta kan vara nackdelar med Candlestick:

- Händelseförloppet mellan öppning och stängning

- Föregående och nuvarande trend

- Många formationer att hålla reda på

- Fungerar bara på likvida instrument

- Kräver volyminformation för att fungera

Vad händer mellan öppning och stängning? Vad händer mellan öppning och stängning?

En av nackdelarna med Candlestick är att man inte kan utläsa ordnings- och händelseförloppet mellan öppning och stängning. Det går ju att utläsa vad som är högsta- och lägsta kurs men inte vilken av de som inträffade först. Det går inte heller att utläsa om det inom kursstapeln varit volatilt.

När det uppträder en röd eller grön kraftfull kursstapel tar men ofta för givet att priset har avancerat under hela kursstapeln. Men studerar man man händelseförloppet innanför kursstapeln kan priset ha varit betydligt mer volatilt än vad kursstapeln visar efter stängningen.

I det första exemplet har kursen efter att ha fallit svagt i inledningen och strax innan kursstapeln stängt. I det andra exemplet ser vi istället att kursen har bestått av tre skarpa vändningar, där kursen till en början stigit för att efter en stund vända skarpt ner för att sedan avslutas med en skarp vändning och avslutning.

Det första exemplet visar på en klar dominans från köparnas sida, där köparna bortsett från direkt i inledningen och avslutningen accepterat varje pris som säljarna ställt ut. Rädslan för att missa en given uppgång har varit betydligt större än oron för att kursen skall vända ner, ett tecken på stor riskaptit.

I det andra exemplet ser vi att säljarna återvänder vid den högsta nivån som följdaktligen fungerar som ett starkt motstånd, där säljarna kommer in. Det innebär att kursen när kursstapeln stänger kan vara på väg att vända ner igen.

Dessa två exempel är bara två exempel av flera hundra varianter på hur kursen kan variera inom en och samma kursstapel. Även om det finns många varianter på händelseförloppet inom en och samma kursstapel fungerar det trots allt bra att navigera utifrån den pris som vi väljer; öppning-, högsta-, lägsta- och stängningskursen.

Trendens betydelse

De flesta candlestickformationer fungerar bäst som vändningssignaler. Därför är det viktigt att hålla koll på trenden före en candlestickformation. Det innebär att en Bullish reversalformation kräver att trenden innan formationen har varit nedåtgående och på motsvarande sätt kräver en Bearish reversal att den föregående trenden varit uppåtriktad.

Det enklaste sättet att definiera en trend är att låta programmet man använder rita ut en lämplig trendlinje, som kan bestå av ett glidande medelvärde. En positiv trend uppstår så fort kursstaplarna stänger ovanför medelvärdet, på motsvarande sätt är trenden negativ när kursstaplarna stänger under medelvärdet. Längden på medelvärdet beror på vad det är för typ av instrument och vilken tidshorisont man väljer att trada inom. Ett lämpligt värde för en swingtrader kan vara att använda ett 50-dagars medelvärde när kursstaplarna är inställda på dag.

Många olika formationer

Eftersom grunden för ett candlestick utgår från öppning-, högsta-, lägsta- och stängningskursen måste vi vänta till efter stängningen innan vi kan analysera formationen. Ett sätt att kringgå problemet är att bara använda formationerna i intradagsdiagram. En annan nackdel är att vissa intstrument och fonder saknar stängningskurser i diagrammen och då går det följdaktligen inte att få till formationerna.

Precis som vid all annan teknisk analys utgör bruset en allt större del ju kortare tidsintervall vi navigerar inom. Jag rekommenderar inte att tillämpa candlestickformationer med kortare tid än 15 minutersdiagram. Om du ser att det uppträder Dojisar ideligen i diagrammet har du förmodligen ställt in diagrammet på för kort tid.

Candlestick och formationer är utomordentliga verktyg och ökar förståelsen bakom psykologin och händelseförloppet. Se candlestick som ett vapen i kampen om att förstå vad som händer och för att undvika en del av gyttjepölarna och kunna förutse trendvändningar eller fortsättningsformationer.

När man normalt beskriver candlestickformationer är det uppemot 250st olika formationer som normalt beskrivs. Det kan vara tidsödande att lära sig att identifiera alla dessa formationer, det är därför jag anser att man skall fokusera på vem som vinner, förlorar och tar över i ett candlestick (se tidigare artiklar) snarare än att försöka plugga in utseendet på varje formation.

Volym Volym

I föregående kapitel fick vi lära oss att volymen är en viktig komponent för psykologin inom och bakom en del välkända candlestickformationer. Exempelvis vid en Bullish Engulfing skall volymen tillta i den gröna större stapeln för att formation skall anses ha stor tillförlitlighet, precis som den gör i exemplet.

Det var allt för denna gång och detta får avsluta artikelserien om Candlestick.

Om du har förslag på andra artikelserier är du välkommen att komma med förslag. Tills vi hörs nästa gång önskar jag dig lyckad trading!

|